炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:IPO再融资组/郑权

近日,创力集团计划通过定增募资不超过2亿元,用于补充流动资金,实控人控制的企业全额认购。值得关注的是,此次定增的价格为4.02元/股”,属于近期股价的低位。

在定增补流前,创力集团高溢价收购了上海申传电气股份有限公司(下称“申传电气”)51%的股份,收购增值率高达315%,付出现金2.8亿元。公告显示,创力集团的高溢价收购进一步加剧了公司财务负担,却“肥了”公司前员工刘毅,是否存在利益输送待考。

资料显示,创力集团实控人石良希的父亲、原实控人石华辉及其一致行动人将所持大部分上市公司股票对外质押融资,应该“缺钱”,而实控人石良希控制的铨亿(杭州)科技有限公司(下称“铨亿科技”)又要全额认购2亿元的定增股份,资金从何而来?

高溢价现金收购加剧财务负担 却肥了“前员工”

资料显示,创力集团的主营业务是煤矿机械装备制造及服务业务,主要产品覆盖智能化采煤机、掘进机、乳化液泵站、链臂锯等设备等,所处行业为煤矿机械装备制造行业。

11月13日,创力集团发布定增预案,拟发行股份不超过49,751,243股,募资不超过2亿元,用于补充流动资金。

在此次定增方案发布半年前,创力集团曾耗费现金2.8亿元收购了郑昌陆、刘毅所持的申传电气51%的股份,收购溢价高达315%。

以2023年12月31日为评估基准日,选取收益法评估值作为评估结论,申传电气股东全部权益价值评估值为55,500.00万元,较合并报表口径归属于母公司的所有者权益13,349.87万元增值42,150.13 万元,增值率315.73%。

而采用资产基础法评估,申传电气全部权益价值评估值为16,906.94万元,较合并报表口径归属于母公司的所有者权益13,349.87万元增值3,557.07万元,增值率仅26.64%。

从两种评估结果的差异看,申传电气的收购溢价较高。尤其采用现金收购的方式,加剧了上市公司财务负担。

2024年一季度末,也就是创力集团收购申传电气前的最后一个会计期末,公司账面上的货币资金为10.06亿元,有息负债(短期借款、一年内到期的非流动负债、长期借款、应付债券之和)为7.31亿元。到了2024年第三季度末,公司账面上的货币资金降至6.89亿元,有息负债升至10.62亿元,有息负债压力加大。

公告显示,创力集团收购申传电气的交易对象有两位,分别是收购刘毅所持申传电气35%的股权、郑昌陆16%的股权,交易对价分别为1.92亿元、0.88亿元。

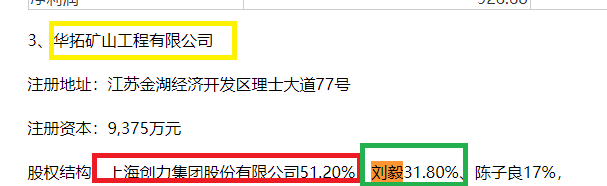

获得近2亿元现金对价的刘毅与创力集团关系匪浅。公告显示,刘毅是创力集团持股51%的控股子公司华拓矿山工程有限公司(下称“华拓矿山”)的二股东,持股比例高达31.8%。

此外,刘毅还曾担任江苏创力矿山机械有限公司(创力集团间接持股100%)的法定代表人、江苏创力铸锻有限公司(创力集团持股100%)的法定代表人、江苏创力机械科技有限公司(创力集团持股70%,下称“创力机械”)的法定代表人。

尤其值得关注的是,刘毅在2024年5月10日才卸任创力机械的法定代表人,在此之前担任创力机械的执行董事或经理等主要人员。

根据法律规定,执行机构为董事会或者执行董事的,董事长、执行董事或者经理按照法人章程的规定担任法定代表人;未设董事会或者执行董事的,法人章程规定的主要负责人为其执行机构和法定代表人。

也就是说,刘毅曾长期在创力集团控股子公司担任主要负责人、法定代表人,根据法律规定属于上市公司的员工。换言之,创力集团高溢价现金收购“肥了”公司前员工,刘毅获得近2亿元现金。

高溢价并购是否属于关联交易?是否存在利益输送待考

刘毅不仅曾经是创力集团的前员工,上文也提到刘毅还是创力集团控股子公司华拓矿山的二股东,持股比例高达31.8%。

根据《上海证券交易所股票上市规则(2024年4月修订)》第六章第三节第三条的规定,“中国证监会、本所或者上市公司可以根据实质重于形式的原则,认定其他与上市公司有特殊关系,可能或者已经造成上市公司对其利益倾斜的法人(或者其他组织)或者自然人为上市公司的关联人。”

由于刘毅长期担任创力集团多家控股子公司的法定代表人,还是主要负责人之一,同时又是一控股子公司的少数股东,关系错综复杂特殊,有利益倾斜的风险。

同时根据《上海证券交易所上市公司关联交易实施指引》(上证公字〔2011〕5号,已废止)》 ,“本所根据实质重于形式原则认定的其他与上市公司有特殊关系,可能导致上市公司利益对其倾斜的法人或其他组织,包括持有对上市公司具有重要影响的控股子公司10%以上股份的法人或其他组织等”。

公告中,创力集团并没有将刘毅作为关联方,2.8亿元的高溢价现金收购也没有认定为关联交易,合理性有待商榷,是否存在利益输送也有待时间给出答案。

实控人父亲左手高比例质押 实控人右手“低价”全额认购

2.8亿元高溢价现金并购后,创力集团抛出了2亿元的定增方案。公告显示,此次2亿元的定增新股,由实控人石良希100%直接控制的铨亿科技全额认购。

看来,实控人“不差钱”,毕竟可以由直接100%控制的企业拿出2亿元真金白银。但实际上,石良希的父亲、公司原实控人石华辉及其一致行动人将其所持有的大部分上市公司股权对外质押。

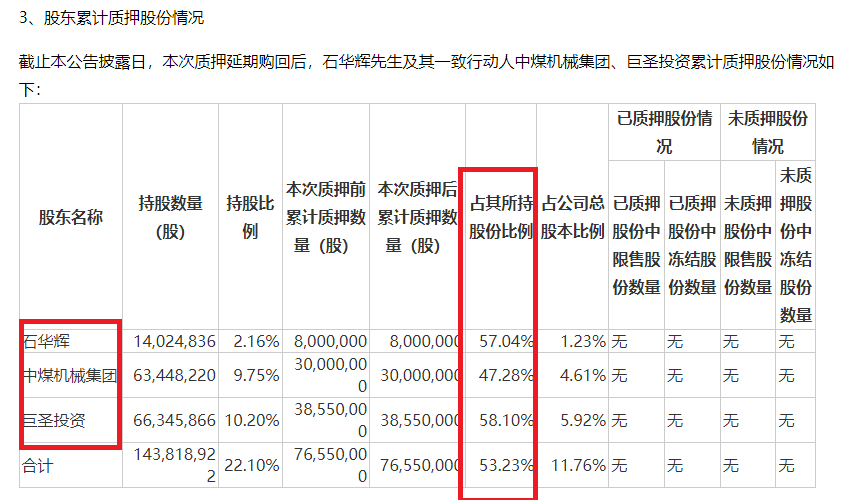

截至2024年8月16日, 石华辉及其一致行动人持有的53.23%的上市公司股份都对外质押,占公司总股本的11.76%。

2022年1月,石华辉与石良希签署《股权转让协议》,石华辉将所持有的中煤机械集团2%的股权转让给石良希,转让完成后,石良希持有中煤机械集团51%股权,导致创力集团的实际控制人由石华辉变更为石良希。

尽管父子之间完成股权转让,且二人没有认定为创力集团共同实际控制人,但二者之间的利益盘根错节。

公告显示,创力集团此次定增的发行价为4.02元/股,不低于定价基准日前20个交易日公司股票交易均价5.02元/股的80%。创力集团之所以可以在预案发布时就可以定价,主要是因为发行对象是实控人控制的企业,因此定价基准日可以为董事会决议公告日。

截至11月18日收盘,创力集团的股价为5.04元,是发行价的125.37%。假设创力集团此次定增能够顺利实施,实控人2亿元认购的股份目前账面浮盈约8000万元。